700 лет падающих процентных ставок

Вряд ли есть на свете человек, более влюбленный в финансовую статистику, чем Пол Шмелзинг. Однажды Пол упоролся настолько, что составил базу данных процентных ставок по займам и облигациям, стартующую в 1311 году (!) – ну и написал по итогам этого упражнения научную статью на 110 страниц. Индекс процентных ставок, взвешенный по ВВП участвующих стран, он скомпилировал на основе займов в Италии, Великобритании, Германии, Франции, Испании, Нидерландах, США и Японии – у него вышло, что в среднем база данных покрывает почти 80% развитых экономик своего времени (если считать по ВВП).

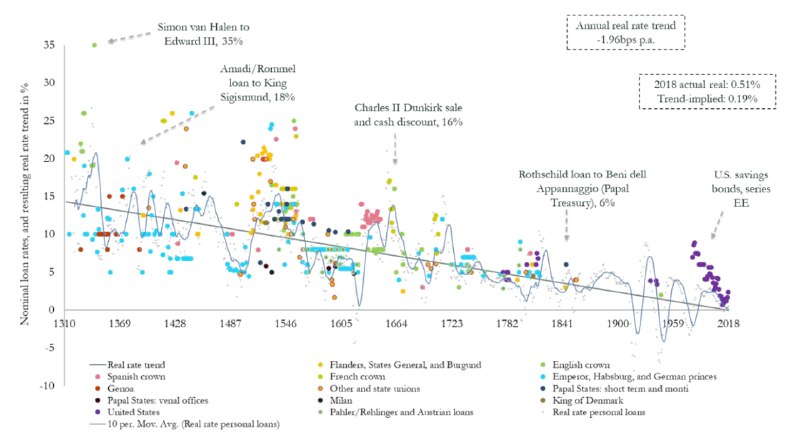

Так вот, когда Шмелзинг всё досчитал, ему открылся любопытный факт: оказывается, процентные ставки планомерно падали последние 700 лет! Как так, почему?

Первое что приходит в голову: наверное, тут как-то замешана инфляция? Но на самом деле, устойчиво высокие темпы роста цен – это в основном тема, прочно вошедшая в моду ближе к 20 веку, когда придумали массовую печать бумажных денег. А до 1800-го года вообще чуть ли не в половине лет наблюдалось скорее снижение цен, да и в целом средние темпы инфляции болтались где-то чуть выше 1% годовых (так что реальные ставки в те времена в среднем не сильно отличались от номинальных).

Следующая мысль: это всё должно быть как-то связано с кредитным риском. Может, раньше практически все долги были тем, что нынче принято называть «мусорным долгом»? Ну и поэтому там сразу в процентную ставку зашивали повышенную вероятность дефолтов… Но и это объяснение не подходит: Шмелзинг составил отдельный числовой ряд ставок по долгам самых «козырно-сверхнадежных» заемщиков – типа итальянских средневековых городов, серьезные пацаны из которых когда-то вообще придумали саму идею банков (вместе с соответствующим словом). Так вот, у него там вышло, что реальные ставки по таким бездефолтным обязательствам тоже явно падали: от 9,1% в 15-м веке до 1,3% в 21-м.

Короче, если честно – похоже, ни у кого нет прямо хорошего, логичного и бесспорного объяснения этим снижающимся долгосрочным доходностям. Ну, разве что, может дело в том, что у людей просто постепенно всё больше отрастает терпелка, и они готовы чуть подольше ждать ради второй зефирки. А то в Средние века поди найди дурака 30 лет подряд откладывать гульдены себе на FIRE под 1%: сформируешь ты такой fixed income портфель – а через год к тебе по расписанию наведается либо чума, либо война, либо мор. Тут уж если откладывать на этот неясный «напотом» – то уж и правда минимум под 10% реальной доходности!

Ну окей, вот тут еще аргументируют, что постепенная институционализация всего финансового рынка заимствований приводит к тому, что всё большее количество держателей капитала готовы вписываться в эту авантюру. Права кредиторов защищают всё лучше, растет ликвидность (за счет увеличения возможностей переуступки долгов на вторичном рынке) => соответствующие премии к доходности снижаются, а объем предложения капитала на рынке, наоборот, растет.

P.S. Кстати, мы же тут с вами недавно обсуждали, что в России сейчас по ОФЗ-ИН можно зафиксировать на 5+ лет реальную доходность сверх инфляции в размере 9–10% годовых. Так вот, я считаю, что вы должны быть благодарны: хоть и ненадолго, но позволяет вам Эльвира Сахипзадовна сесть в машину времени и насладиться винтажной процентной доходностью образца Генуи 15-го века…

P.P.S. Для тех, кому интересно, что там на графике за заем Эдварду III под 35% – написал про это в отдельном посте.

>>Click here to continue<<